auじぶん銀行カードローンは、近年利用件数が増えているネット銀行のカードローンです。

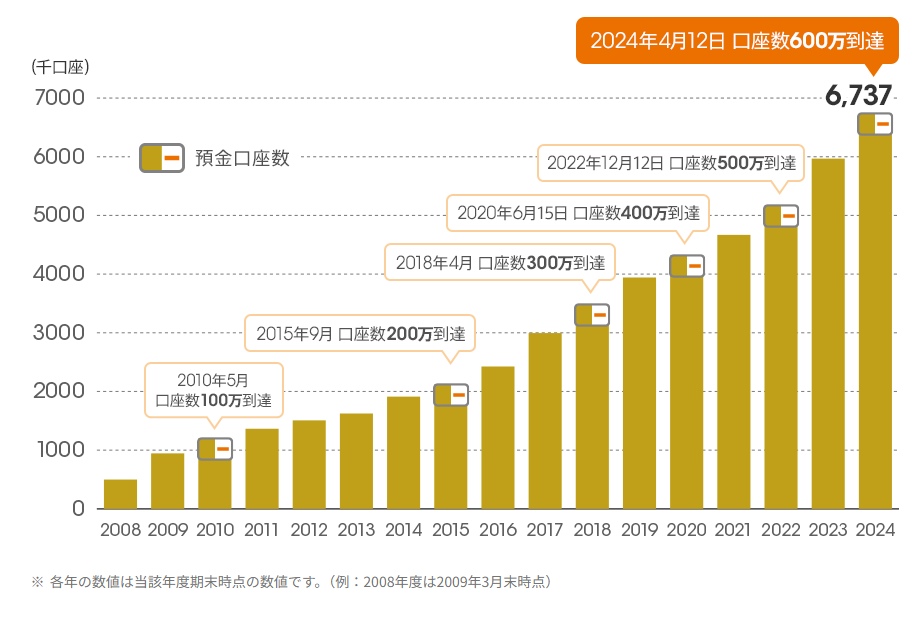

2024年4月には、口座数が600万に到達しました。

ほかのカードローンと比べて使いやすいかどうか、また金利の違いについて気になる方もいるのではないでしょうか。

この記事では、auじぶん銀行カードローンについて、審査や金利、借入限度額などを詳しく解説します。

必要書類や返済方法などの細かい条件の説明や、ほかのカードローンとの比較もするので、ぜひ参考にしてください。

なお、この記事の掲載情報は、auじぶん銀行カードローンの公式サイトを参照しています。

auじぶん銀行カードローンとは?概要とメリット・デメリット

| 金利 | 利用限度額 | 資金用途 |

| 通常金利:1.48%~17.5%(年率) カードローンau限定割 誰でもコース:1.38%~17.4%(年率) 借り換えコース:0.98%~12.5%(年率) | カードローンau限定割 誰でもコース:10万円~800万円以内 借り換えコース:100万円~800万円以内 (10万円単位) | 原則自由 |

| 審査完了までの時間 | 融資までの時間 | 無利息期間 |

| 最短1時間 | 最短即日 | - |

auじぶん銀行カードローンは、KDDIと三菱UFJ銀行が共同出資するauじぶん銀行が提供するカードローンであり、銀行ならではの安心感と信頼性を備えています。

銀行系カードローンならではの低金利と、最短即日融資というスピード審査が魅力です。

さらに、auユーザーであれば、au ID優遇プログラムを活用することで、さらに低い金利で利用できる可能性があります。

急な出費や資金繰りにお困りの際に、手軽に利用できる便利なサービスです。

総量規制の対象外のため、借入限度額が高めに設定される場合もあり、まとまった資金が必要な際にも対応可能。

また、スマートフォンで申込から借入・返済まで完結できる利便性も大きなメリットです。

一方で、収入や信用情報によっては希望額の借入ができない場合や、審査に時間がかかる場合もあります。

また、無利息期間がないため、長期の利用には不向きです。利用状況によっては、他社のカードローンの方が有利な場合もあるため、金利や手数料などを比較検討することが重要です。

auじぶん銀行カードローンのメリット

auじぶん銀行カードローンは、数多くのメリットを持つ便利なカードローンです。

金利面のメリット

- 年1.5%~17.5%の低金利設定

- 消費者金融系と比較して利息負担を抑制

- au ID優遇プログラムで最大年0.5%の金利優遇(auユーザー向け)

金利面での大きな魅力として、銀行系カードローンならではの低金利が挙げられます。

金利は年1.5%~17.5%と、消費者金融系のカードローンと比較して低めに設定されており、借入額が大きくなっても利息負担を抑えることができます。

特にauユーザーの場合、au ID優遇プログラムの適用により最大年0.5%の金利優遇を受けられる可能性があるため、よりお得に利用できるのが特徴です。

利便性のメリット

- スマートフォン・パソコンから24時間申込可能

- 最短即日融資に対応

- auじぶん銀行アプリで簡単に借入・返済手続き

- 全国の提携ATMで現金引き出し可能

- ATMに行く手間を省略

利便性の面では、スマートフォンやパソコンから24時間いつでも申込が可能で、最短即日融資にも対応しているため、急な出費が必要になった際も迅速に対応できます。

日常の利用においても、auじぶん銀行アプリから手軽に借入・返済の手続きが行えるほか、全国の提携ATMを利用できるので、ATMに行く手間を省きながら場所を選ばずに現金を引き出すことが可能です。

信頼性・安心面のメリット

- KDDIと三菱UFJ銀行の共同出資による信頼性

- 銀行系カードローンとしての安心感

- 総量規制の対象外

- 借入限度額が高めに設定される可能性

安心・信頼の面においても優れており、KDDIと三菱UFJ銀行が共同出資するauじぶん銀行が提供するカードローンという背景があります。

加えて、総量規制の対象外であるため借入限度額が高めに設定される場合もあり、まとまった資金が必要な際にも対応できます。

利用明細はWebで確認できるため、いつでも借入状況を把握できる透明性も備えています。

このように、auじぶん銀行カードローンは、低金利・高い利便性・確かな信頼性という三つの柱を兼ね備えた、非常に魅力的なカードローンサービスといえるでしょう。

auじぶん銀行カードローンのデメリット

auじぶん銀行カードローンはメリットが多い一方で、いくつかのデメリットも存在するため、利用前に十分な検討が必要です。

審査・利用条件面

- 収入や信用情報によっては希望額を借りられない可能性

- 審査に時間がかかる場合がある

- 他社との比較検討が必要

審査面においては、収入や信用情報によっては希望額を借りられない場合があり、審査に時間がかかる可能性もあります。

そのため、他社カードローンと比較検討し、自身の状況に合ったサービスを選ぶことが重要になります。

利用期間と金利の観点では、無利息期間が設けられていないため、短期間での利用を想定される方には不向きな面があります。

短期利用で低金利のメリットを最大限に活かすか、あるいは無利息期間のある他社カードローンを検討する必要があります。

金利・利用期間面

- 無利息期間がないため短期利用には不向き

- 他社と比較して必ずしも最低金利ではない

- 少額借入時は消費者金融系の方が低金利な場合がある

- 借入額に応じた金利比較が必要

また、金利は低めに設定されているものの、他社と比較して必ずしも最低水準とは限りません。

特に少額の借入では、消費者金融系のカードローンの方が低い金利で利用できるケースもあるため、借入希望額に応じて複数のカードローンの金利を比較検討することが大切です。

限度額面

- 最高800万円だが利用者属性により低く設定される可能性

- 高額借入希望時は限度額の十分性確認が必要

限度額の面では、最高800万円と高額設定ではあるものの、利用者の属性によっては低い限度額が設定される可能性があります。高額な借入を希望する場合は、限度額が十分かどうかの確認が必要です。

対象者・優遇制限

- au ID優遇プログラムはauユーザー限定

- auユーザー以外は金利優遇を受けられない

- 他社の新規契約者向けキャンペーン金利の方が低い場合がある

さらに、au ID優遇プログラムはauユーザー限定のサービスであるため、auユーザー以外の方は金利優遇を受けることができません。

他社のカードローンでは、新規契約者向けのキャンペーン金利などを適用することで、auじぶん銀行カードローンよりも低い金利で利用できる場合もあります。

このように、auじぶん銀行カードローンにはいくつかのデメリットも存在するため、メリットだけでなくデメリットも十分に理解した上で、他のカードローンと比較検討し、自分に最適なサービスを選ぶことが重要です。

auじぶん銀行カードローンの金利・限度額・手数料

auじぶん銀行カードローンの具体的な金利・限度額・手数料について詳しく見ていきましょう。

金利設定については、年1.5%~17.5%の範囲で、借入希望額や利用者の属性によって適用金利が決定されます。

特にauユーザーの場合、au ID優遇プログラムを利用することで最大年0.5%の金利優遇を受けられる可能性があり、より有利な条件での利用が期待できます。

借入限度額は10万円~800万円と幅広く設定されており、こちらも利用者の属性に応じて個別に決定されるため、少額から高額まで多様な資金ニーズに対応可能です。

手数料面では、ATM利用手数料や遅延損害金などが発生する可能性があるため注意が必要です。

ただし、auじぶん銀行ATM、セブン銀行ATM、ローソン銀行ATMでは入出金の手数料が無料となっており、利便性が高く設計されています。

一方で、他の金融機関ATMを利用する場合は時間帯や曜日によって手数料が発生するほか、返済が遅延した場合には遅延損害金が発生するため、計画的な利用が重要です。

利用前の検討材料として、auじぶん銀行のウェブサイトで提供されている返済シミュレーションを活用することをお勧めします。

このシミュレーションにより、借入希望額に対する毎月の返済額や総返済額を事前に確認でき、無理のない返済計画を立てることが可能です。

なお、前述のau ID優遇プログラムは、auの携帯電話やインターネットサービスなどの利用状況に応じて金利が優遇されるauユーザー限定の特典です。

プログラムの詳細については、auじぶん銀行のウェブサイトで最新情報を確認することができます。

このように、auじぶん銀行カードローンは明確な条件設定と充実したサポート機能により、利用者が安心して計画的に利用できるサービス体制を整えています。

金利とau ID優遇プログラム

auじぶん銀行カードローンには、通常の金利以外に誰でもコースと借り換えコースがあり、合計3種類の金利幅の中から条件にあったものを利用できます。

借り入れ条件や限度額は以下のとおりです。

| 実質年率 | 1.48%~17.5% |

|---|---|

| 誰でもコースの年率 | 1.38%~17.4% |

| 借り換えコースの年率 | 0.98%~12.5% |

| 金利体系 | 変動金利 |

| 金利優遇の条件(誰でもコース) | 申込時に有効なau IDを登録する |

| 金利優遇の条件(借り換えコース) | 申込時に有効なau IDを登録する審査の結果、借入可能上限額(限度額)100万円以上になる借入金で他社の借入金を返済する |

| 貸付限度額 | 10万円~800万円(借り換えコースの場合は100万円~800万円) |

| 借り入れ方法 | ATMか振り込み |

基本的な金利設定として、年1.5%~17.5%の範囲で設定されており、この金利は利用者の属性や借入希望額によって個別に決定される仕組みになっています。

つまり、同じauじぶん銀行カードローンを利用する場合でも、利用者によって適用される金利が異なるということです。

金利決定の基準については、一般的に信用力が高いと判断された利用者ほど、低い金利が適用される傾向があります。

この信用力は、過去の借入履歴や返済状況、年収、勤続年数など、様々な要素から総合的に判断されます。

auユーザーには特別な優遇制度が用意されており、「au ID優遇プログラム」を利用することで最大年0.5%の金利優遇を受けることが可能です。

このプログラムの特徴として、auの携帯電話やインターネットサービスなどの利用状況に応じて優遇の度合いが変動する仕組みが採用されています。

具体的には、auのサービスを長期間利用しているユーザーや、複数のauサービスを契約しているユーザーは、より高い優遇を受けられる可能性が高くなります。詳細な優遇内容については、auじぶん銀行のウェブサイトで最新情報を確認することができます。

優遇を受けるための手続きとしては、au IDの登録とauじぶん銀行口座との連携が必要となります。

auユーザーであれば、このプログラムを活用することで、より低い金利でauじぶん銀行カードローンを利用できる可能性があります。

ただし注意すべき点として、金利優遇は保証されたものではなく、審査の結果によっては適用されない場合もあることを理解しておく必要があります。

このように、auじぶん銀行カードローンは個人の信用力を基本としつつ、auユーザーには追加的な優遇機会を提供する、柔軟で魅力的な金利体系を構築しています。

限度額と利用可能額

基本的な限度額の範囲として、10万円から最大800万円まで、利用者の属性に応じて個別に設定されます。

ここで言う属性とは、年齢、職業、年収、勤続年数、信用情報などを指し、これらの情報に基づいてauじぶん銀行が個別に審査を行い、利用者ごとに適切な限度額を決定する仕組みになっています。

重要な点として理解しておくべきは、限度額と実際に利用できる金額の違いです。

限度額は利用者が借りることができる最大金額を表しますが、実際に利用できる金額は「利用可能額」と呼ばれ、限度額とは異なる場合があります。

例えば、限度額が500万円の場合でも、すでに200万円を利用している場合は、利用可能額は残りの300万円となります。

また、auじぶん銀行側の判断により、利用可能額が限度額よりも低く設定されることもあります。

契約後の対応については、限度額は契約時に設定されますが、利用状況や属性の変化に応じて増額申請が可能です。

増額を希望する場合は、auじぶん銀行のウェブサイトまたはアプリから手続きを行うことができますが、審査の結果によっては増額が認められない場合もあります。

適切な限度額設定の重要性について、計画的な資金管理の観点から十分な検討が必要です。

必要以上に高い限度額を設定すると過剰な借入に繋がりかねない一方で、低すぎる限度額を設定すると、必要な時に十分な資金を借りることができません。

そのため、自身の収入や支出、返済能力を十分に考慮し、無理のない範囲で適切な限度額を設定することが、健全なカードローン利用の基本となります。

auじぶん銀行カードローンの借入上限額を増額するには?

利用限度額を増額したい場合は、直接ローンセンターへ相談しましょう。

限度額は申し込みの時点で希望額を申請できるほか、ATMから借り入れる場合は原則として一日あたり50万円が最大です。

増額には契約時とは別に審査が行われます。高額のお金を借りる場合も、きちんと返済できるかどうか能力を確かめるためです。

収入証明書などの必要書類を改めて求められるケースもあるため、手元に用意しましょう。

審査に通れば、増えた限度額分を利用できるようになります。

auじぶん銀行カードローンの場合、利用限度額が一定の水準より高くなると金利が低くなります。

増額を検討している場合は金利引き下げのラインに届くかどうか確認するとよいでしょう。

また、一部の優良顧客には銀行側から増額の打診が来ることもあります。

招待を受けた場合であっても確実に審査に通るとは限りませんが、ほかのカードローンよりかは優遇を受けられるかもしれません。

各種手数料

主要な手数料として、ATM利用手数料と遅延損害金の2つが挙げられます。

ATM利用手数料については、利用するATMによって取り扱いが大きく異なります。

auじぶん銀行ATM、セブン銀行ATM、ローソン銀行ATMでは入出金ともに無料で利用できるため、これらのATMを優先的に利用することで手数料を節約できます。

一方で、上記以外の提携ATMを利用する場合は、時間帯や曜日によって手数料が発生します。

例えば、平日日中の利用は無料でも、夜間や土日祝日には手数料がかかる場合があるため、利用するATMと時間帯をよく確認してから利用することが重要です。

さらに、提携ATM以外を利用する場合は、auじぶん銀行が定める手数料に加えて、ATM設置金融機関所定の手数料も必要になります。

手数料負担を抑えるためには、ATM利用手数料が都度発生することを考慮し、こまめな利用を避けることが効果的です。

なるべく手数料無料のATMを利用するか、インターネットバンキングなどを活用して手数料を抑える工夫をしましょう。

遅延損害金に関しては、返済期日を過ぎても返済が行われなかった場合に発生する手数料で、auじぶん銀行カードローンでは年率20.0%で計算されます。

特に注意すべきは、返済が遅れると遅延損害金に加えて信用情報にも悪影響を及ぼす可能性があることです。

そのため、返済期日は必ず守り、万が一返済が難しくなった場合は、auじぶん銀行に連絡して相談することが大切です。

その他の手数料については、auじぶん銀行カードローンではATM利用手数料と遅延損害金以外の手数料は基本的に発生しません。

ただし、将来的な規約変更などで手数料体系が変更される可能性もあるため、最新の手数料情報はauじぶん銀行の公式ウェブサイトで確認することをおすすめします。

このように、手数料を正しく理解し、計画的に利用することで、余計なコストを支払うことなく、auじぶん銀行カードローンを有効活用することが可能です。

auじぶん銀行カードローンの審査と申込方法

最大の特徴として、最短即日融資が可能で、全ての手続きがスマホで完結する利便性の高さが挙げられます。

この手軽さにより、急な資金需要にも迅速に対応することが可能です。

審査については、auじぶん銀行が定める独自の基準に基づいて総合的に判断されます。

安定した収入と返済能力が重要な要素となるため、安定した雇用形態、十分な収入、良好な信用情報などが審査通過のポイントとなります。

申込に必要な書類は、本人確認書類(運転免許証、パスポート、マイナンバーカードなど)と収入証明書類(源泉徴収票、給与明細書など)の2種類です。

これらの書類もスマホで撮影してアップロードするだけで手続きが完了します。

具体的な審査の流れとしては、まずオンラインで必要事項を入力し、本人確認書類と収入証明書類をアップロードします。

その後、auじぶん銀行による審査が行われ、審査結果がメールまたは電話で通知される仕組みになっています。

審査時間については、通常は数時間から数日程度ですが、申込状況によってはさらに時間を要する場合もあります。

特に最短即日融資を希望する場合は、平日14時までに契約手続きを完了させる必要があるため、早めの申込が重要です。

実際の申込手順は非常にシンプルで、auじぶん銀行のウェブサイトまたはアプリから申込画面にアクセスし、必要事項を入力するだけです。

本人確認書類と収入証明書類のアップロードも画面の指示に従って簡単に行うことができます。

このように、スマホで完結する仕組みにより、いつでもどこでも手軽に申込が可能な、現代のライフスタイルに適したサービス設計となっています。

auじぶん銀行カードローンの審査基準

auじぶん銀行カードローンは年齢や収入のほか、保証会社の保証を受けられるかどうかが借り入れの基準となります。

保証会社とは、申込者がカードローンでお金を借りる際に保証人の代わりになる会社のことです。

主に銀行カードローンと提携し、銀行の代わりに信用情報の調査や判断を行います。

なお、auじぶん銀行カードローンはアコム株式会社を保証会社としています。

保証会社の保証を受けるには、申込者の信用情報に問題がなく、収入に見合ったコースを選ぶことが大切です。

たとえば、借り換えコースは最低限度額も高いことから、通常コースや誰でもコースと比べて審査基準が厳しいと考えられます。

借り換えコースを検討している場合、自分の信用情報も一度確認してはいかがでしょうか。

auじぶん銀行カードローンの審査は厳しい?

auじぶん銀行カードローンの審査は、通常コースであればほかのネット銀行系カードローンと変わりません。

審査の明確な基準は明らかになっていませんが、元々の信用情報や申し込みコースに応じて審査の難易度が推測できますので、以下で詳しく解説します。

auじぶん銀行カードローンの申し込み条件・必要書類

auじぶん銀行カードローンの融資条件は以下のとおりです。

| 申込年齢 | 満20歳以上70歳未満 |

|---|---|

| 申込資格 | ・安定継続した収入がある人(自営業、パート、アルバイト含む) ・保証会社であるアコム(株)の保証を受けられる人 ※外国籍のお客さまは永住許可を受けている場合に対象 ※年金受給者の申込も可能 |

| 資金使途 | ・事業目的を除き、原則自由・借り換えでの利用も可能 |

| 必要書類 | ・本人確認書類 ・収入証明書類 (借入可能上限額60万円以上、または他社カードローン合算100万円を超える場合) |

| 担保 | 不要(契約と同時に保証会社であるアコム(株)の保証を利用) |

| 保証人 | 不要(契約と同時に保証会社であるアコム(株)の保証を利用) |

| 保証料 | 不要 |

auじぶん銀行カードローンは、一般的なカードローンと条件に大きな差はありません。

申し込み条件をクリアしていれば、初めての借り入れでも安心して利用できます。

もしauじぶん銀行カードローンの審査に合格できるか不安な場合は、ホームページの借り入れ診断を利用してみるのもポイントです。

あくまで目安ですが、審査に通りやすい金額の参考になるでしょう。

じぶんローンお借入診断:https://www.jibunbank.co.jp/products/loan/diagnosis/

・本人確認書類で利用できる書類

- 運転免許証(おもて面・うら面)

※運転経歴証明書も可 - 健康保険証(おもて面・うら面)、資格確認書(おもて面・うら面)

※2025年12月2日より健康保険証は本人確認書類としてご利用できなくなります - 個人番号カード(マイナンバーカード)(おもて面)

※通知カードは不可 - パスポート

- 住民基本台帳カード(おもて面・うら面)

※顔写真付きで共通ロゴマーク、QRコード付

・収入証明書類で利用できる書類

- 源泉徴収票(直近分)

- 住民税決定通知書(直近分)

- 地方公共団体が発行する所得(課税)証明書(直近分)

- 給与明細書(直近分)

- 確定申告書の控え<個人事業主のとき>(直近分)

auじぶん銀行カードローンの申し込み方法・手順

auじぶん銀行カードローンの申し込み方法について解説します。

| 申込方法 | インターネット(ホームページ) |

|---|---|

| 受付時間 | 24時間 |

| 申し込みの流れ | ① 申し込み ② 在籍確認(電話) ③ 書類提出 ④ 審査結果の通知 ⑤ 契約 ⑥ 実際に借り入れ |

| 審査結果の連絡方法 | メールまたは電話 |

auじぶん銀行カードローンはインターネットから24時間いつでも申し込みが可能です。

申し込みにはauじぶん銀行の口座が必要ないため、新しく口座を開設せずともカードローンのサービスを利用できます。

もし借り入れの流れに不安がある場合はホームページを確認しましょう。直接相談したい場合はコールセンターもおすすめです。

| 新規お申込に関するお問い合わせ:0120-926-800(平日9:00~20:00、土日祝9:00~17:00) |

また、申し込みの前に本人確認書類や収入証明書類(借入枠60万以上、または他社合算100万超)などの必要書類を揃えておくと、審査や融資までの時間を短縮できるかもしれません。

申し込み

前述のとおり、auじぶん銀行カードローンの申し込みはインターネットから24時間可能です。

まずはauじぶん銀行カードローンの公式サイトを開き、ガイダンスに沿って必要情報を記入しましょう。

スマートフォンなら上記の必要書類を撮影してすぐに送付できますのでさらに便利です。

申し込みの際はローン規約や約款が表示されるため必ず確認しましょう。

一度申し込めば規約や約款はマイページから確認できるので、スクリーンショットなどで保存する必要はありません。

いきなり申し込んで審査に通過できるか不安な人は、正式に申し込む前に簡易的な借入診断も受けられます。

年齢・年収・他行からの借り入れの3点を踏まえ、借り入れできる可能性をシミュレーションできる仕組みです。

あくまで目安ですが、一度試してはいかがでしょうか。

審査・在籍確認

じぶん銀行カードローンの申し込みが完了すると審査が始まります。

借り入れできるかどうかを判断する審査は最短1時間~翌営業日で結果が届きます。

ただし、実際に借り入れができるようになるまではより日数が掛かるケースもあります。

なお、結果は登録のメールアドレス宛に通知されます。

また、審査の際に勤務先へ在籍確認の電話がかかる場合もあります。

カードローンの利用を知られたくない場合、事前にコールセンターに連絡を入れましょう。

じぶん銀行の名義ではなく個人名で在籍確認を行ってくれるため、借り入れが周囲の人に知られることはありません。

借り入れ

審査に通過し、契約手続きが完了すると1週間程度でローンカードが届きます。

ローンカードは借り入れ手続きに必要なカードですが、コールセンターへ連絡するとカードが届く前に借り入れすることも可能です。

ATMで借り入れをおこなう場合は手数料がかからず、最小借入額1,000円からお金を借りられます。

借入上限額は初期設定で50万円ですが、コールセンターと相談することで増額できるケースもあります。

また、指定口座に振り込む形で借りることも可能です。

振込の最小借入金額は1万円からで、さらにじぶん銀行の口座であれば翌日までに振り込まれます。

契約締結からなるべく早く借り入れしたい場合は口座振り込み、欲しいときにいつでもどこでも借り入れしたい場合はATMを利用しましょう。

審査に通らない原因は?

auじぶん銀行に限らず、カードローンの審査は複数の要因を踏まえて結論を出します。

審査が通らない場合は原因がいくつか考えられるため、以下でそれぞれについて詳しく確認しましょう。

信用情報に傷がある

信用情報に傷がある場合、審査に通過する確率が下がります。信用情報とは、クレジットカードやカードローンの取引状況に関する情報のことです。

カードローン会社や保証会社は貸したお金を確実に回収できるよう、申込者に返済能力があるかを過去の取引情報から判断します。この判断基準に使われるデータが「信用情報」です。

信用情報にはカードローンだけでなく、クレジットカードや住宅ローンなどの利用情報が利用先を問わず登録されています。

長期の延滞や債務整理は返済能力への信用を下げることから「傷」と呼ばれます。

一定期間以内に傷がある場合は審査に通らない可能性が上がるので注意しましょう。

信用情報は完済から一定年数が経つと削除されるので、どうしてもカードローンでお金を借りたい場合は、傷が消えるまで待つこともひとつの手です。

また、借金を返済するために借り入れをしようと考えている方は債務整理を検討してみましょう。

債務整理とは、借金(債務)の減額や返済猶予、過払い利息の返還などの手続きの総称です。

具体的には、債権者(お金を貸している側)との交渉や、裁判所への申立てによって借金減額・返済猶予を実現しますが、個人でこれらを行うのは難しいため、弁護士・司法書士に依頼して手続きを代行してもらうのが一般的です。

少しでも気になる方は下記から無料で相談してみましょう。

保証会社であるアコムで金融事故を起こしている

前述のとおり、auじぶん銀行カードローンはアコム株式会社を保証会社としています。

そのため、アコムが保証会社となっているカードローンの返済遅延、債務整理など、金融機関における信用を損なう行為をしている場合、審査に通りにくい可能性が有ります。

アコムと提携している都市銀行系

- 三菱UFJ銀行

- りそな銀行

- 埼玉りそな銀行

- 関西みらい銀行

アコムと提携している地方銀行

- 北海道銀行

- 青森みちのく銀行

- 岩手銀行

- 山形銀行

- 常陽銀行

- 群馬銀行

- 武蔵野銀行

- 八十二銀行

- 山梨中央銀行

- 北陸銀行

- 十六銀行

- あいち銀行

- 足利銀行

- 南都銀行

- 三十三銀行

- 広島銀行

- 伊予銀行

- 鳥取銀行

- 四国銀行

- 西日本シティ銀行

- 長崎銀行

- 大分銀行

- 宮崎銀行

- 琉球銀行

- スルガ銀行

アコムと提携しているネット銀行・新形態銀行

- auじぶん銀行

- セブン銀行

- ソニー銀行

- イオン銀行

- PayPay銀行

借入額が大きい

年収や信用情報に対して借入額が大きすぎると、返済不能を疑われてカードローン審査に落ちやすくなります。

借入額は借り入れを申し込むカードローン会社はもちろん、他社で現在借りている額も合わせて対象です。

他社の借り入れ件数が多かったり、借入額が大きかったりする場合は審査に通らないかもしれません。

特に、他社の借入額の総額が年収の3分の1以上の場合は審査に落ちる可能性が非常に高くなります。

カードローンには年収の3分の1を超す額を借り入れができない制度(総量規制)が設けられているためです。

総量規制は主に消費者金融や信販会社が対象で、auじぶん銀行カードローンのような銀行系は対象外です。

しかし、契約者保護の観点から似たような規制を設けている可能性もあるため、年収の3分の1以上の申し込みは控えるのをおすすめします。

勤続年数が短い

就職や転職したばかりで勤続年数が短い場合もカードローンの審査に通りにくいといわれています。

理由としては、長く勤務している人と比べて現在の勤め先でこれからも安定して収入を得られるか保証がないためです。

一般的に、カードローンの審査は勤続年数1年以上で通りやすくなるとされています。

ただし、審査通過に必要な勤続年数は具体的に決まっているわけではありません。

加えて、auじぶん銀行カードローンも勤続年数に関する明確な基準は公表していないこともあり、申込者の状況によっては勤続年数が1年未満でも審査に通るかもしれません。

勤続年数も重要な要因ではありますが、信用情報や借入金額といったほかの要素と比べると影響はさほど大きくないと考えられます。

在籍確認ができない

カードローンの審査では、申告された勤務先に本当に勤めているか確認するために在籍確認を行う場合があります。

auじぶん銀行カードローンの在籍確認は、基本的に職場への電話で行われます。

電話のタイミングは平日9:00~20:00、土・日・祝休日9:00~17:00です。

記載した番号が間違っているなどの理由で在籍確認が取れなかった場合、審査に通らない可能性があります。

申込時の勤務先や会社の連絡先は正確に記載しましょう。

テレワークや時差出勤などで電話を取れる人がいない場合は、別途コールセンターに相談してください。

また、勤務先にカードローンの利用を知られたくないからといって、虚偽の情報を書くことは厳禁です。

借り入れができないだけでなく、今後の申し込みにも悪影響を与えるかもしれません。

なお、職場へ銀行名での確認を避けてほしい場合は、個人名で連絡してもらうことも可能です。

その場合は、別途コールセンターへ連絡して要望を伝えておく必要があります。

複数のカードローンに同時申し込みしている

複数のカードローンへ同時に申し込みすると、審査に通りにくくなるといわれています。

複数のカードローンからお金を借りればそれだけ返済が難しくなることはもちろん、信用会社から「お金に困っているのでは」と疑われる原因になるでしょう。

審査側からすると、同タイミングで借入枠を付与してしまうリスクがあり、先述した総量規制の管理を超えてしまう可能性を踏まえてカードローン審査に通さない可能性が高まってしまいます。

また、借り入れは金額の大小にかかわらず申し込みの時点で信用情報機関に記録されます。

こうした理由から、短期間でカードローンの申し込みを繰り返すと、新しい借り入れで不利になる可能性があります。

借入額を増やしたいのであれば、現在利用しているカードローンで増額申請をしてみるのもポイントです。

元から少額の審査に通過していれば、複数のカードローンに申請するよりも申し込みが通りやすく、信用情報に傷をつける心配もありません。

auじぶん銀行カードローンの返済方法と注意点

auじぶん銀行カードローンには「期日指定返済」と「35日ごと返済」の2つの返済方法があります。

期日指定返済を選んだ場合は、auじぶん銀行の口座を所有していると指定日に自動引落となります。

特別な手続きが必要ないため、返済忘れなどを防げる点が大きなメリットです。

一方で、auじぶん銀行の口座を開設していない場合は、カードローンの返済額をATMより手動で振込まなければなりません。

35日ごと返済にする場合は、auじぶん銀行口座のありなしに関わらず、ローンカードを使って提携ATMから入金します。

借入日や前回返済期日の35日以内であればいつでも返済ができるので、短期間だけ借りてすぐに返済したい人に適した利用方法です。

返済方法に関する詳しい条件は以下のとおりです。

| 返済方法 | 期日指定返済か35日ごと返済 |

|---|---|

| 返済金額 | 約定返済額以上1,000円単位 |

| 利息の計算方法 | 日割計算 |

| 返済日 | 契約者側から指定、または借入日の翌日より起算して35日目 |

| 繰り上げ返済 | ATMからいつでも追加返済可能 |

多様な返済方法

auじぶん銀行カードローンの返済方法について詳しく解説します。

auじぶん銀行カードローンの大きな特徴として、多様な返済方法を用意しており、借入者のライフスタイルや状況に合わせて最適な方法を選択できる点が挙げられます。

主な返済方法は、口座振替、ATM返済、auじぶん銀行アプリからの返済の3種類です。

まず口座振替について、これはあらかじめ指定した口座から毎月指定日に自動で返済される方法です。

返済忘れを防ぎたい方、確実に返済を続けたい方に最適で、auじぶん銀行の口座だけでなく、他行の口座からも設定可能ですので、普段使いの口座から手軽に返済できます。

設定後の利便性としては、自動で引き落としされるため手間がかからず、確実な返済を実現できます。

ただし注意点として、指定日に口座残高が不足していると返済ができないため、残高確認を怠らないように注意が必要です。

次にATM返済については、全国の提携ATMを利用して返済する方法です。

auじぶん銀行ATMはもちろん、セブン銀行ATM、ローソン銀行ATM、イーネットATMなど、多くのATMが利用可能となっています。

この方法の魅力は、24時間365日いつでも返済できるため、急な出費で返済が難しい場合や、自分の都合に合わせて返済したい場合に非常に便利です。

ただし留意すべき点として、ATMによっては手数料が発生する場合がありますので、事前に確認が必要です。

第三の方法として、auじぶん銀行アプリからの返済があります。

これはスマートフォンアプリから手軽に返済できる方法で、アプリにログインし、返済手続きを行うだけで簡単に返済できます。

この方法の利点は、24時間365日いつでも利用可能で、手数料も無料という点です。

ただし利用にあたっては、auじぶん銀行アプリをダウンロードし、ログイン設定を行う必要があります。

各返済方法の選択にあたっては、それぞれにメリット・デメリットがあるため、自身の状況に合わせて最適な方法を選ぶことが重要です。

口座振替は返済忘れを防ぎたい方におすすめですが残高不足に注意が必要、ATM返済は利便性が高いものの手数料が発生する場合があり、auじぶん銀行アプリからの返済は手軽で手数料無料ですがアプリのダウンロードとログイン設定が必要といった特徴があります。

このように、借入者の多様なニーズに対応できる充実した返済オプションが用意されており、計画的で無理のない返済を実現できる環境が整備されています。

返済シミュレーションの活用

auじぶん銀行カードローンの返済シミュレーションについて詳しく解説します。

返済シミュレーションは、借入前に返済計画を立てる上で非常に役立つツールです。

このシミュレーションでは、借入希望額と返済期間を入力することで、毎月の返済額や総返済額を簡単に試算でき、金利タイプも選択できるため、返済額を具体的にイメージし、無理のない借入額を決定するのに役立ちます。

果的な返済計画を立てるためには、まず毎月の収入と支出を正確に把握し、無理なく返済できる金額を算出することが重要です。

生活費に影響が出ない範囲で返済額を設定することが大切で、シミュレーションを活用して様々な返済期間で試算することで、最適な返済プランを見つけることができます。

返済期間と返済額の関係について理解しておくと、より適切な選択ができます。

例えば、返済期間を短縮すれば毎月の返済額は増えますが、総返済額は減らすことができます。逆に、返済期間を延長すれば毎月の返済額は減りますが、総返済額は増える仕組みになっています。

そのため、自身のライフスタイルや収入状況に合わせて、バランスの取れた無理のない返済計画を立てることが重要です。

シミュレーションの利用方法としては、auじぶん銀行のウェブサイトで手軽に利用可能です。

パソコンだけでなくスマートフォンからも利用できるので、いつでもどこでも簡単に試算することができます。

このように、返済シミュレーションは借入を検討する際の重要な判断材料となるため、借入前に必ずシミュレーションを行い、無理のない借入と計画的な返済を心掛けることが、健全なカードローン利用の基本となります。

auじぶん銀行カードローンのおすすめポイント

auじぶん銀行カードローンは系列サービスを利用したユニークな金利優遇や、インターネット銀行ならではのサービスが揃っています。

au IDがあれば誰でも金利優遇が受けられる

auじぶん銀行カードローンは、au IDがあれば誰でも金利優遇が受けられる点が大きなメリットです。

具体的には、au IDを所有してじぶん銀行のカードローンに申し込むだけで、年0.1%の金利優遇を受けられます。

また、借り換えの場合は0.5%まで金利優遇が跳ね上がるなど、じぶん銀行のカードローンを利用するときはau IDの事前登録がベストです。

au IDはauの携帯電話契約がなくとも作成できます。

ほかの通信会社を利用している場合も同じ金利優遇を受けられるので、申し込みの前にau IDの新規作成がおすすめです。

auじぶん銀行カードローンはau IDやじぶん銀行の口座を所有していなくても利用できます。

しかし、金利優遇以外にも自動引き落とし返済などのメリットがあるほか口座にIDを紐づければ入力の手間を省略することも可能です。

もしauじぶん銀行カードローンをできるだけお得に使いたいなら、事前にじぶん銀行の口座とau IDを用意するとよいでしょう。

インターネットだけで手続きが完了する

auじぶん銀行カードローンは申し込みから契約まですべてインターネットで完結できます。

店頭での面倒なやりとりも不要で、スマートフォンやパソコンなどからその場で手軽に申し込み可能です。

必要書類の提出も、指示されたとおりに撮影・保存したデータをWeb上にアップロードすれば完了します。

審査結果は最短1時間から~翌営業日に原則としてメールで通知されます。

もし記録を残したくないなどの理由から電話での通知を希望する場合、申し込み時点でコールセンターに連絡しましょう。

審査結果の確認にサインは不要です。こ

のように、auじぶん銀行カードローンはスマートフォンやパソコン1台で申し込みから借り入れまで完結できる点が大きな魅力です。

仕事が忙しくなかなか時間が割けない人も、休憩時間などわずかなスキマで利用できるでしょう。

返済額を毎月1,000円から設定できる

auじぶん銀行カードローンでは返済額を月1,000円から設定できます。

まとまったお金がなかなか入らない状況であっても、無理のない金額でコツコツ返済計画を立てられる点が魅力です。

ただし、月1,000円から返済する場合は借入残高が10万円かつ限度額が200~800万である必要があります。

借入限度額が10~90万円の場合は、借入残高が同じく10万円でも、月2,000円から返済しなければなりません。

月ごとに最低でも支払わなければいけない約定返済額は借入残高や限度額によって変わりますので、もし少しでも月々の返済額を減らしたい場合はコールセンターに相談しましょう。

お金に余裕のある月は約定返済額+1,000円ごとに追加で返済も可能です。

ボーナスが入った月は多めに返済するなど、家計の状況に合わせて借入残高を減らせます。

借入額が少ない場合は追加返済をうまく活用し、早めの完済を目指しましょう。

カードローンの借り換えができる

カードローンの借り換えとは、新たにカードローン契約を結んで、現在利用しているカードローンを完済することを指します。

現在利用しているカードローンよりも金利が低い場合、毎月の利息を減らせる可能性があります。

auじぶん銀行カードローンなら最大800万円までの借り換えが可能です。

au IDの金利優遇は借り換えの際にも利用できるため、借入先を変更するだけで月々の返済額を減らせる可能性があります。

他社でのリボ払いが負担になっている方にもおすすめです。

また、所定の条件を満たすと、さらにお得な借り換えコースを利用できます。

通常の金利優遇は0.1%ですが、「審査結果が借り入れ上限可能額100万円以上」「他社の借入金を完済すること」などの条件をクリアすれば優遇割合が0.5%に引き上げられます。

ATM手数料が完全無料

auじぶん銀行カードローンでは、借り入れ・返済の際のATM手数料がいつでも何度でも無料です。

提携ATMは「三菱UFJ銀行」「セブン銀行」「ローソン銀行」「ゆうちょ銀行」などです。

ATMの借り入れ・振込手数料がかかると、月々の返済ごとに支払う金額が増え、最終的に本来の返済額よりも多くの金額を支払う羽目になります。

また、他社カードローンでは自社ATMを無料で利用できる一方、他行は手数料がかかるケースも少なくありません。

その点、auじぶん銀行カードローンであれば提携しているコンビニATMであれば全国どこでも手数料なしで利用できます。

提携先も多く、2023年1月の時点では約9万店で利用が可能です。

じぶん銀行の口座を持っていない人はATMで返済する必要があるため、振込手数料が完全無料になるのは返済の負担を軽くしてくれる嬉しいサービスといえるでしょう。

利用明細書をWebで確認できる

auじぶん銀行カードローンでは利用明細書をインターネットで確認できます。

通常、カードローンの明細は郵送で送られてきます。しかし、郵送の場合はカードローンの利用が家族に知られてしまうかもしれません。

カードローンの利用を他人に知られたくない場合、郵送でのリスクを懸念して申し込みをためらう人も少なくないでしょう。

しかし、auじぶん銀行カードローンは利用明細書をインターネットでのみ発行しています。

紙の明細書がそもそもないため、他人にカードローンの利用を知られる心配はありません。

また、複数回利用した場合も直近3ヵ月以内であれば会員サイト上で確認できるため、計画的な利用にも役立ちます。

auじぶん銀行カードローンとほかのカードローンとの金利比較

カードローンでお金を借りるなら、金利はできるだけ低い方で借りたい考える人は少なくありません。

では実際、auじぶん銀行カードローンはほかのカードローンに比べて金利はお得なのでしょうか。

ここでは、ほかのカードローンとの金利を表で比較します。ぜひ借り入れ先を選ぶ参考にしてください。

| カードローン | 金利(年率) | 利用限度額 | 資金用途 | 審査完了まで | 融資まで | 無利息期間 |

|---|---|---|---|---|---|---|

auじぶん銀行カードローン | 通常:1.48%~17.5% 誰でもコース:1.38%~17.4% 借り換えコース:0.98%~12.5% | 誰でもコース:10万円~800万円以内 借り換えコース:100万円~800万円以内 (10万円単位) | 原則自由(事業性不可) | 最短1時間 | 最短即日 | - |

住信SBIネット銀行 | 年 1.89%~14.79% | 10万~1,000万円(10万円単位) | 原則自由(事業性不可) | - | - | - |

楽天銀行スーパーローン | 1.9%~14.5%(限度額帯ごとの変動) | 最大800万円(10万円単位) | 原則自由(事業性不可) | - | - | - |

PayPay銀行 | 1.59%~18.0%(限度額帯により決定) | 最大1,000万円 | 原則自由(事業性不可) | - | - | |

三井住友銀行カードローン | 年1.5%~14.5% | 10万~800万円 | 原則自由(事業性不可) | 最短当日(審査結果連絡) | 最短当日(口座キャッシュカードですぐ利用) | - |

みずほ銀行カードローン | (限度額帯により)年2.0%~14.0% 等 | 10万~800万円 | - | 最短当日(Web申込時の審査回答) | 当日利用可の場合あり(記事内で案内) | - |

アイフル | 年3.0%~18.0% | 1万~800万円 | - | 最短18分 | 最短18分(即日融資可) | 最大30日間(初回) |

プロミス | 年4.5%~17.8% | 最大500万円 | - | 最短3分(Web完結時) | 最短3分(Web完結時) | 30日間(初回/翌日起算) |

アコム | 年3.0%~18.0% | 最大800万円 | - | 最短20分 | 最短10秒(金融機関による) | 30日間(初回/契約翌日起算) |

auじぶん銀行のだけでなく、住信SBIネット銀行、楽天銀行、PayPay銀行の4社もネット銀行系のカードローンです。

銀行系のカードローンは一般的に消費者金融系と比べて審査が厳しいと言われていますが、その分金利が低い傾向にあります。

auじぶん銀行カードローンは、アイフル・プロミス・アコムの消費者金融系大手と比べて最低金利が1.5~2.0%ほど低くなっています。

金利を抑えて借りたい場合は検討してみてはいかがでしょうか。

なお、最終的な金利は借入額や借り入れプランによって異なるので注意しましょう。

auじぶん銀行カードローンで借りた場合の返済計画

auじぶん銀行カードローンで借り入れたお金は、期日までに返済しなくてはなりません。

以下では、auじぶん銀行カードローンで借り入れを受けた際、返済計画の立て方や返済に役立つ便利なサービスについて解説します。

返済計画を立てる

カードローンを利用する際は事前の返済計画が重要です。

なるべく早く完済するために毎月の返済額を多くした結果、生活が苦しくなってしまっては本末転倒です。

借り入れを検討し始めた時点で毎月の返済額や返済期間などをシミュレーションし、無理のない返済ができるかどうか検証しましょう。

重要なポイントとして、カードローンの借入額を必要最低限にする工夫があげられます。

カードローンは気軽に借りられるメリットがある分、あれもこれもと使用目的を増やした結果借りすぎてしまうリスクがあります。

auじぶん銀行のカードローンを利用する際は、ご祝儀や旅行費など利用目的をはっきりさせ、そのためだけに使うようにしましょう。

返済方法を選択する

auじぶん銀行カードローンの返済方法は、毎月返済と追加返済があります。

それぞれの返済方法の特徴やメリット・デメリットを確認しましょう。

毎月返済

毎月返済では決まった日に入金します。期日指定返済は、契約者が決めた日にauじぶん銀行の口座から約定返済分が引き落とされる方法です。

入金さえしておけば返済を忘れる心配がないこと、また給料日など契約者の希望日に返済できるメリットがあります。

ただし、追加返済を希望する場合は口座から直接振り込むことができないので、注意しましょう。

35日ごと返済の場合、決まった日数ごとにATMから返済します。

最初は借入日の翌日から起算して35日後で、以降は前回返済日の35日後が返済期日となります。

35日ごと返済の場合、auじぶん銀行の口座開設が不要で追加返済がしやすいことがメリットです。

ただし、返済をおろそかにしてしまうと信用情報に傷がついてしまうため、返済期日を忘れないようスケジュールには気を配りましょう。

追加返済

約定返済分以上の金額を返済したい場合は追加返済を行います。

追加返済とは、定期的な返済とは別にATMから追加で入金する方法です。

返済額は約定返済額以上であれば1,000円単位で増額できるので、調整もしやすいでしょう。

ただし、期日指定返済の場合決まった返済日の15日以上前に入金すると、先月分の入金となるため注意しましょう。

たとえば、11/30日が返済期日の場合、1~15日までの入金は10月分のカウントとなります。

なかには、次回分もまとめて追加返済したつもりが含まれておらず、次回分の請求に支払うお金が足りなくなるケースも少なくありません。

追加返済は、コールセンターに相談すれば月々の引き落とし額そのものを増額することもできます。

返済計画を踏まえた上で、無理なく返せそうであれば検討してみましょう。

また、ATMから借り入れ分を一括で返済することも可能です。自分に合った方法で返済を進めてください。

返済日をメールでお知らせ

auじぶん銀行カードローンでは、希望すればスマートフォンのメールアドレス宛にお知らせメールを送ってもらえます。

返済期日だけでなく3日前から返済日の連絡があるため、当日に慌てる心配もありません。

ATMでの返済を選択する場合は忘れずに登録しましょう。

ただし、お知らせメールはスマートフォンのアドレスにしか届きません。

パソコンには通知が来ないため注意しましょう。メールアドレスの登録・変更はコールセンターに相談するか、じぶんローン会員ページから手続きできます。

契約成立後でも追加登録ができますので、今後も借り入れを検討しているなら返済の途中からでも登録をおすすめします。

auじぶん銀行カードローンのセキュリティ対策

auじぶん銀行カードローンでは、利用者の皆様が安心してサービスを利用できるよう、強固なセキュリティ対策を講じています。

個人情報の保護は最優先事項と位置づけ、不正アクセスや情報漏洩のリスクを最小限に抑えるための様々な取り組みを行っています。

技術的なセキュリティ対策として、まず通信における暗号化技術の採用が挙げられます。

お客様が入力する情報や、銀行とのやり取りはすべて暗号化されるため、第三者に情報が盗み見られる心配はありません。

さらに、アクセス制御の実施により、許可された担当者のみが情報にアクセスできるよう厳重に管理しています。

加えて、ファイアウォールやウィルス対策ソフトの導入など、システム全体を最新技術で保護することで、外部からの不正アクセスを確実に遮断しています。

制度的な保護体制としては、auじぶん銀行がプライバシーマークを取得しており、個人情報保護に関する法令やガイドラインを遵守した運営体制を構築していることが挙げられます。

また人的な対策として、従業員へのセキュリティ教育も徹底し、個人情報保護の意識向上に継続的に努めています。

万が一の事態への備えについても、不正利用などが発生した場合には、迅速な対応と原因究明を行い、再発防止策を徹底することで、お客様の被害を最小限に抑えるよう努める体制を整備しています。

このように、技術面、制度面、人的面のすべての観点から包括的なセキュリティ対策を実施することで、auじぶん銀行カードローンはお客様の大切な個人情報を安全に管理し、安心してサービスを利用できる環境を提供しています。

auじぶん銀行カードローンはどんな人におすすめ?

最後に、auじぶん銀行カードローンが向いている人をまとめます。

まずauじぶん銀行カードローンはauの系列サービスを利用している人なら金利優遇が受けられます。

優遇の条件が簡単な点が嬉しいポイントです。

さらに、銀行系カードローンのため、できるだけ低い金利で借りたい人に適しています。

ネット銀行の利点でもあるインターネットだけで申し込みが完結するなど、借り入れまでの手軽さも大きな魅力です。

気を付けておきたい点としては、銀行系のカードローンのため即日融資が難しい点です。

時間がかかっても金利を抑えつつ安心してカードローンを利用したい方に適しています。

また、場合によっては勤務先や自宅に電話連絡が行く可能性もあります。

カードローンの利用を知られたくない場合は、あらかじめコールセンターに個人名での通達をお願いするなど、連絡への対策を考慮しておきましょう。

auじぶん銀行カードローンのお問い合わせ先

| 問い合わせ内容 | 連絡先 | 受付時間 |

|---|---|---|

| カードの紛失・盗難 | 0120-926-113(紛失・盗難専用デスク) | 24時間365日 |

| 【じぶんローン】ご契約後の各種お手続き、お支払い相談、ご照会 | 0120-926-222 | 平 日 9:00~20:00 土日祝 9:00~17:00 |

| 【じぶんローン専用】自動音声照会ダイヤル | 0120-926-954 | 24時間365日 |

auじぶん銀行カードローンに関するよくある質問

- 審査は厳しいですか?

-

auじぶん銀行カードローンの審査は、申込者の収入や信用情報に基づいて行われます。安定した収入があり、過去の返済状況に問題がなければ、審査に通る可能性は高くなります。

- 審査にかかる時間はどれくらいですか?

-

オンラインで申し込みの場合、最短30分で審査結果が分かります。ただし、申込状況や審査状況によっては、数日かかる場合もあります。

- 金利はどのくらいですか?

-

金利は年1.5%~14.5%です。au ID優遇プログラム適用で最大年0.5%の金利優遇を受けられます。

- 借入限度額はいくらですか?

-

借入限度額は最大800万円です。ただし、申込者の収入や信用情報によって異なります。

- 返済方法はどのようなものがありますか?

-

口座振替、ATM返済、auじぶん銀行アプリからの返済が可能です。

- 返済期間はどれくらいですか?

-

返済期間は最長10年です。

- 担保や保証人は必要ですか?

-

auじぶん銀行カードローンは、無担保、保証人不要で利用できます。

- 申し込みに必要な書類は何ですか?

-

本人確認書類(運転免許証、パスポートなど)と収入証明書類(源泉徴収票、給与明細書など)が必要です。

- 延滞した場合、どうなるのでしょうか?

-

返済期日を過ぎると、延滞損害金が発生します。また、信用情報にも悪影響を及ぼす可能性がありますので、返済が困難な場合は、早めにauじぶん銀行にご相談ください。

まとめ

auじぶん銀行カードローンはauユーザーであればお得に利用できるだけでなく、別の携帯会社を利用している場合も工夫次第で便利なサービスを活用できます。

金利は銀行系のカードローンらしく低めに設定されており、初めての借り入れでも無理のない返済を目指せます。

さらに、ATM手数料や振込手数料も無料のため、金利以外のコストを気にする必要がない点も魅力のひとつといえるでしょう。

公式サイトでは借り入れのシミュレーションもおこなえます。

ぜひ一度auじぶん銀行カードローンを検討してはいかがでしょうか。