- 「アイフルでの借り入れを検討しているが、自分は通貨できそうだろうか?」

- 「アイフルの審査は特に厳しいと聞いたことがある……」

- 「アイフルの審査基準を詳しく知りたい」

アイフルは、アコムやプロミスと並ぶ大手消費者金融で、一定の審査基準が設けられています。お金を借りるには、定められた審査基準を満たす必要があるため、決して甘いことはありません。

お金を確実に借りるために、アイフルの審査難易度や基準について詳しく知りたい方は多いでしょう。

| 貸付利息(実質年率) | 3.0%~18.0% |

|---|---|

| ご利用限度額 | 1万円~800万円 |

| 使いみち | 不問 |

| 対象の方 | 満20歳以上69歳までの方 |

| 定期的な収入と返済能力を有する方 | |

| 担保・連帯保証人 | 不要 |

そこで本記事では、アイフルの審査に落ちる理由や審査基準、審査に落ちないための対処法を解説します。「アイフルでお金を借りたい」「審査に通過するか心配」などといった方は、ぜひ最後までご一読ください。

【結論】アイフルの審査は厳しい!通過率は30.4%と他社と比べても低い

アイフルの審査は決して甘くはありません。一定の審査基準があるため、お金を借りたいのであれば、審査基準を満たす必要があるでしょう。

アイフルによると、2025年4月〜2025年5月の審査通過率は30.4%(参考:アイフル月次推移/AIFUL Monthly Data)です。

アイフルの無担保新規成約率と申込件数を年度ベースでまとめた表を以下に示します。

| 年度 | 無担保新規成約率 | 申込件数 (件) |

|---|---|---|

| 2020年3月期 | 43.7% | 471,714 |

| 2021年3月期 | 40.1% | 401,337 |

| 2022年3月期 | 32.9% | 637,877 |

| 2023年3月期 | 31.9% | 942,902 |

| 2024年3月期 | 35.9% | 944,597 |

| 2025年3月期 | 33.2% | 979,368 |

| 2026年3月期 (25/8) | 30.4% | 79,253 |

この数値は、無担保新規成約率という名目でアイフルが出した数値となります。新規成約率が高ければ高いほど審査に通過しやすくなります。

実際に、アイフルの新規成約率を他社と比較してみました。

| 消費者金融名 | 新規成約率 | 出典 |

|---|---|---|

| アイフル | 30.4% | https://www.aiful.co.jp/group/ir/finance/monthly_data.html |

| プロミス | 42.3% | https://www.smbc-cf.com/data/2023/12/20231124.pdf ※2024年3月期時点 |

| アコム | 39.3% | https://www.acom.co.jp/corp/ir/library/monthly_report/ |

上記表より、他社と比較すると新規成約率が低いことがわかります。

とはいえ、アイフルは消費者金融のなかで唯一、銀行の傘下に入っていないため、比較的審査が緩いような印象がある方にとっては意外な結果かもしれません。もしかしたら、銀行など現金が潤沢にある機関をバックに持っていないため、貸し倒れ等のリスクに対してより慎重ということも考えられるかもしれません。

とはいえ、返済能力や信用に問題がなければ、普通に審査通過できるでしょう。

アイフルの審査が他社に比べて厳しい理由とは?

アイフルの審査通過率が他の大手消費者金融、例えばアコムなどと比較して低い傾向にあるとされる理由は、主にその独自の審査基準とリスク管理体制にあると考えられます。

独自スコアリングシステムの高い合格ライン

アイフルは申込フォームの入力内容を点数化し、合計点で融資可否を判断する「自動与信審査システム」を導入しています。

このスコアリングでは、年収、勤続年数、雇用形態、居住形態などの属性を厳格に評価。特に勤続年数や勤務先の安定性に厳しいウェイトを置いているため、同じ年収でもスコアが他社より低く出るケースがあります。

結果として、一定のボーダーをクリアできない申込者が増え、通過率が低く見える原因となります。

信用情報の照合項目が他社より詳細

審査時に必ず照会する信用情報機関(CIC、JICCなど)では、過去の延滞や債務整理の有無だけでなく、取引履歴の細かな遅延日数や件数も参照します。

アイフルは一定の遅延頻度や期間を超えた記録に対して厳格に「異動情報」として扱い、少額の延滞でも審査に影響を及ぼす設計です。このため、延滞歴のない人でも一度でも遅延を起こすと通過が困難となります。

在籍確認の徹底性が高い

申込者が申告した勤務先への在籍確認は、アイフルでは原則として電話で実施し、担当者の個人名で連絡します。

土日祝日やシフト制勤務先では応答が難しい場合が多く、翌営業日まで確認が取れないと審査が進行停止します。他社では書類提出のみで在籍確認を省略できるケースもあるのに対し、アイフルは必ず人による折衝を行うため、これが通過率を抑える要因となっています。

総量規制適用の厳格運用(年収の3分の1)

貸金業法第13条に基づく総量規制は業界共通ルールですが、他社では例外的に「要相談」など柔軟に取り扱う場合があります。アイフルでは一切の例外を認めず、他社借入残高と希望額の合計が年収の3分の1を超えると即時に審査落ちとします。

貸金業法に基づく「総量規制」(貸金業法第13条)の適用は、貸金業者が個人に対して年収の3分の1を超える貸付を行うことを禁止する義務規定です。この規定は例外を認めず、アイフルを含むすべての貸金業者が遵守しなければなりません。

アイフル公式サイトでも「貸金業者には、年収の3分の1を超える金額の借入れを制限する『総量規制』というルールが設けられており、原則として利用者は年収の3分の1を超える金額を借入れできない」と明記されています。

たとえ総量規制の枠内であっても、他社からの借入件数が多い場合は返済負担を過大と判断し、さらに厳しくチェックします。

申込内容の整合性チェックが厳しい

アイフルは申込時に申告された年収、他社借入額、勤務先情報などを、提出書類や信用情報、在籍確認で徹底的に照合します。たとえ入力ミスや書類不備であっても「虚偽申告」とみなし、即座に審査打ち切りとなるケースが多発します。

特に他社からの借入額過少申告や過大申告は審査制裁の対象となり、安全策として基準が他社より厳しめに設定されています。

アイフルの審査が厳格なのは貸付の質を重視する経営戦略の表れと言える

アイフルは過去に経営再建を経験した経緯から、貸し倒れリスクを抑え、健全な財務体質を維持するために、より慎重な審査を行っている可能性があります。これは、申込者の返済能力を厳格に評価し、貸付の質を重視する経営戦略の表れとみられます。

また、各社は独自のスコアリングシステムを導入して審査を行っており、アイフルのシステムが重視する項目(例えば、信用情報の内容、勤務先の安定性、他社からの借入状況など)やその評価基準が、他社とは異なる設定になっていることも一因です。

結果として、新規顧客の獲得数(量)よりも、確実に返済が見込める顧客との契約(質)を優先する方針が、他社と比較して審査通過率が低くなる傾向につながっていると推測されます。

審査の厳格さは貸し倒れリスクを低減し、安定的な運営を維持するための必須要件です。アイフルでは、以下の5つの要素において他社より一段厳しい基準を設けています。

アイフルに審査落ちする7つの原因

アイフルの審査に落ちてしまう主な原因を7つ、それぞれ詳しく解説します。

安定した収入がない

アイフルの審査で最も重視されるのは、返済を継続できる能力、つまり「安定した収入」です。これは必ずしも高収入である必要はなく、パートやアルバイトであっても毎月決まった収入があることが重要です。

貸金業法13条

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用:e-Gov法令検索

収入が不安定だったり、全くなかったりすると、返済計画が立てられないと判断され、審査通過は困難になります。特に、勤続年数が極端に短い場合や、転職して間もない場合は、収入の安定性が低いと見なされる傾向があります。

アイフルは申込者の返済能力を慎重に見極めるため、この基準を満たしていないと判断されると、審査に落ちる大きな原因となります。

信用情報に延滞などの異動情報がある

審査の過程で、アイフルは必ず信用情報機関(CICやJICCなど)に登録されている申込者の信用情報を照会します。

アイフルをはじめとした消費者金融は、審査の過程で必ずこの信用情報を照会し、「延滞」をはじめとした「異動情報」が機関に登録されていないかを確認、申込者の信用度を測ります。

信用情報には、過去の借入件数、借入額、返済状況といった基本的な情報に加え、支払いの延滞、代位弁済、債務整理(自己破産、任意整理など)といった金融事故の情報も記録されています。もし過去に長期の延滞や債務整理などの記録が残っている場合、「返済に対する意識が低い」「返済能力に問題がある」と判断され、審査通過は極めて難しくなります。

いわゆる「ブラックリスト」と呼ばれる状態です。

・ 返済予定日から一定期間を超えて、元金や利息の返済がない

・ 返済ができなくなり、保証機関によって弁済された

・ 裁判所が破産宣告をした

・ カードローン会社などの債権者側が強制執行や支払督促などの法的手続きをおこなった

・ 利用者の返済能力欠如などの理由により、債権者側が一方的に契約を解除した

参考:https://www.aiful.co.jp/

この記録がある状態は、俗に「ブラックリストに載る」とも言われ、返済能力や信用度が著しく低いと判断されるため、審査通過は絶望的になります。

信用情報は過去の金融取引における「通信簿」のようなものであり、ここに傷があると新たな借入は極めて難しくなります。

他社借入が総量規制に抵触している

消費者金融からの借入は、「総量規制」という貸金業法で定められたルールの対象となります。これは、個人の借入総額を年収の3分の1までに制限するものです。

アイフルは審査時に信用情報を通じて他社からの借入残高を正確に把握します。その合計額と、今回アイフルに申し込んだ希望額を合わせた金額が、年収の3分の1を超えてしまう場合は、法律により貸付ができないため、自動的に審査落ちとなります。

これはアイフルの独自の基準ではなく、法律で定められたルールであるため、例外なく適用されます。

他社からの借入件数が多い

借入総額が総量規制の範囲内であっても、借入している会社の数が多い場合、審査に通りにくくなります。例えば、4社、5社といった多数の金融機関から少しずつ借入をしていると、「多重債務」の状態にあると見なされます。

これは、1社の返済のために他社から借りるといった自転車操業に陥っている可能性を疑わせ、計画的な返済が困難な状況にあると判断されるためです。返済能力に深刻な懸念があると評価され、貸し倒れのリスクが高いと見なされるため、審査に落ちる原因となります。

申込内容に虚偽や不備がある

申込時に申告する年収、勤務先、勤続年数、他社借入状況などの情報に、誤りや意図的な嘘がある場合、審査に通過することはできません。アイフルは提出された情報が正しいかどうかを、提出書類や信用情報、在籍確認などを通じて厳しくチェックします。

例えば、年収を実際より多く申告したり、他社の借入を隠したりしても、必ず発覚します。このような虚偽の申告が判明した時点で、申込者の信用は失われ、審査は即座に打ち切られます。

たとえ悪意のない入力ミスであっても、不備として扱われる可能性があるため、正確な情報を申告することが不可欠です。

短期間に複数のローンに申し込んでいる

カードローンへの申込履歴は、信用情報に6ヶ月間記録されます。短期間のうちにアイフルだけでなく、他の消費者金融や銀行カードローンへ立て続けに申し込んでいると、「申し込みブラック」と呼ばれる状態になることがあります。

これは、貸し手側から見ると「相当お金に困っていて、複数の会社に断られているのではないか」という危険な兆候と捉えられます。返済能力に問題がある可能性が高いと判断され、貸し倒れリスクを警戒されるため、審査に極めて通りにくくなります。

ローンを申し込む際は、1社に絞り、もし審査に落ちた場合は、最低でも6ヶ月は期間を空けるのが賢明です。

在籍確認が取れない

在籍確認は、申込者が申告した勤務先で本当に働いているかを確認し、安定した収入があることの裏付けを取るための重要な手続きです。

アイフルは原則として電話でこの確認を行いますが、申込者本人が電話に出られなかったり、会社の同僚が「そのような者は在籍していない」と答えたりするなどして、在籍の事実が確認できない場合、審査を進めることができません。

プライバシーには配慮され、社名を名乗らず個人名で連絡がありますが、この確認が完了しない限り、返済能力の証明ができないため、審査落ちの原因となってしまいます。

アイフルの審査基準で重要なポイント2つ

アイフルの審査基準は、他の消費者金融と同様に明確には公表されていませんが、一般的に以下の3つの要素が重要視されると考えられます。

- 申込条件と属性情報

- 年齢: 20歳以上69歳までの方が対象

- 安定した収入: 正社員だけでなく、パートやアルバイトでも定期的な収入

- スコアリングシステム: 年収、勤務先、勤続年数、雇用形態といった属性情報を点数化

- 他社からの借入状況

- 総量規制: 貸金業法に基づき、年収の3分の1を超える貸付は原則として禁止

- 借入件数: 他社からの借入件数が多いと、返済能力に懸念があると判断される

申込条件と属性情報

アイフルの審査において、まず基本となるのが申込者の返済能力です。これを判断するために、申込条件と「属性情報」が詳細に確認されます。申込の最低条件は「満20歳以上69歳まで」であり、「定期的な収入と返済能力を有する方」とされています。

この「定期的な収入」は、正社員だけでなくパートやアルバイト、契約社員なども含まれます。重要なのは、雇用形態よりも毎月安定した収入があるという事実です。

審査では、年収、勤務先、勤続年数、雇用形態、居住形態といった個人の情報(属性)を点数化する「スコアリングシステム」が用いられます。例えば、勤続年数が長いほど、また上場企業に勤務しているほど、安定性が高いと評価され、スコアは高くなる傾向にあります。

アイフルはこれらの情報を総合的に評価し、申込者に貸付を行っても問題なく返済を継続できるかどうかを客観的に判断しています。そのため、自身の状況を正確に申告することが、審査の第一歩となります。

他社からの借入状況

最後に、他社からの借入状況も審査の重要な判断材料となります。これには「総量規制」という法律が大きく関係しています。総量規制は貸金業法で定められたルールで、消費者金融などの貸金業者は、個人の年収の3分の1を超えて貸付を行うことを原則として禁止されています。

アイフルは審査時に信用情報を確認し、他社からの借入額を正確に把握します。そして、今回の希望額と他社借入残高の合計が、年収の3分の1の範囲内に収まるかどうかを厳しくチェックします。すでに年収の3分の1に近い借入がある場合は、新たな貸付は行われません。

また、借入額だけでなく、借入件数も重視されます。複数社から少しずつ借入をしている場合、「計画的な返済ができていない」「資金繰りに困窮している」といった印象を与え、返済能力に疑問符がつき、審査に不利に働く可能性が高まります。

アイフルは、大手消費者金融の中で唯一銀行グループに属さない独立系の企業です。そのため、銀行の意向に左右されない独自の審査基準を持っていると言われています。過去の経営状況から、貸し倒れリスクに対してより慎重な審査を行う傾向がある一方で、他の消費者金融とは異なる評価基準で柔軟な審査が期待できる側面もあります。

審査に通過するためには、借入希望額を必要最低限に抑える、複数の金融機関へ同時に申し込まないといった点も重要です。

アイフルの審査に落ちた場合の対処法

アイフルの審査に落ちた場合の対処法は、主に以下4つです。

- 借り入れ希望額は総量規制に引っかからないようにする

- 申し込み内容を正確に記載する

- 他社からお金を借りている場合は借入額を減らす

- 信用情報を確認する

事前に審査落ちの場合を見据えて対処法を知っておけば、審査に落ちた際に次の行動をすぐ取れるようになるでしょう。

それでは、順番に解説します。

再度アイフルの審査を受ける場合

借り入れ希望額は総量規制に引っかからないようにする

審査に落ちた場合の対処法の1つに、借り入れ希望額を総量規制に引っかからないようにすることが挙げられます。

総量規制とは、借り入れ希望者は年収の3分の1までしか借りることができない規則です。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

引用:日本貸金業協会公式サイト

総量規制では、過度な貸し付けによって、借入希望者が無理のない返済ができるようにすることが目的となります。

そのため、年収の3分の1以上の借り入れ希望額で申請してしまうと、滞納リスクを恐れるため、審査に通過させてくれないでしょう。

もし、審査に落ちてしまった場合は、借り入れ希望額が年収の3分の1以上になっていないか確認し、借り入れ希望額を減らすことをおすすめします。

申し込み内容を正確に記載する

審査に落ちてしまった場合、再度審査を申し込むのであれば、申し込み内容を正確に記載しましょう。

申し込み内容が正確ではなかったことが、審査落ちの原因とも考えられます。

審査に通過したい気持ちから、年収を多めに申告したり勤続年数をサバ読んだりなどの行為は、虚偽申告となります。

申し込み内容が少しでも間違っていると、信用を失ってしまい、審査に通過できなくなってしまうでしょう。

再度申請する際は、年収や借入状況、勤続年数などの情報を正確に記入することが審査通過への第一歩です。

他社からお金を借りている場合は借入額を減らす

審査に落ちてしまった方の中には、他社からお金を借りている状態で申し込んだ方もいると考えられます。

他社からお金を借りている状態で申し込んでも、余計に返済負担がかかると判断されてしまい、審査に通過できません。

すでに他社からの借り入れがある場合は、借入額を減らしてから審査に申し込むと、返済能力が評価されやすくなるでしょう。

再度申し込みを行う前に、本当に他社からの借り入れがないかを確認しておくと良いです。

信用情報を確認する

信用情報を確認しておくことも、審査に落ちた後の対処法の1つです。

そもそも審査に落ちる場合、返済能力がないもしくは信用がないか、どちらも該当するかの3パターンが主な要因です。

審査に落ちた段階で、本当に信用があるのかどうかを確認しておけば、次の対策を取りやすくなります。

例えば、信用情報に問題があるとわかれば、「クレジットカードやローンを期日までにしっかりと払うようにする」「比較的審査の緩いカードローンを探して申し込む」などの対策が素早く取れるようになります。

「自分の信用情報が気になる」「心配だから確認しておきたい」などの方は、以下の信用情報機関に問い合わせて確認してみましょう。

| 確認できる内容 | |

| 株式会社シー・アイ・シー(CIC) | クレジットカードや各種ローンの返済状況 |

| 株式会社日本信用情報機構(JICC) | |

| 全国銀行個人信用情報センター(KSC) |

他のカードローンに申し込む

アイフルの審査に落ちたとしても、他の金融機関で借入ができる可能性は十分にあります。なぜなら、カードローンの審査基準は会社ごとに異なるためです。

アイフルとは異なる審査基準を持つ、他の大手消費者金融(例:プロミス、SMBCモビット、レイクなど)に申し込んでみるのは有効な手段です。

ただし、注意点として、短期間に複数のカードローンへ同時に申し込む「申し込みブラック」という状態は避けましょう。申込履歴は信用情報機関に記録されるため、立て続けに申し込むと「よほどお金に困っている」と判断され、かえって審査に通りにくくなる可能性があります。

一つの審査に落ちたら、まずはその原因を考え、少し期間を空けてから次の1社に申し込むのが賢明です。

カードローン以外の方法でお金を借りる4つの方法

カードローンの審査に通らない場合でも、お金を借りる方法は他にもあります。

クレジットカードのキャッシング機能

普段お使いのクレジットカードにキャッシング枠が付帯していれば、ATMなどですぐに現金を借り入れることができます。新たに審査を受ける必要がないため、手軽な方法の一つです。

質屋

ブランド品や貴金属などの品物を担保にお金を借りる方法です。個人の信用情報に基づく審査がないため、カードローンの審査が不安な方でも利用しやすいのが特徴です。

契約者貸付制度

解約返戻金がある生命保険に加入している場合、その返戻金を担保に保険会社からお金を借りられる制度です。比較的低金利で借りられることが多いです。

従業員貸付制度

勤務先の会社に福利厚生として従業員向けの貸付制度があれば、それを利用するのも一つの手です。一般的なカードローンよりも有利な条件で借りられる場合があります。

親族や友人から借りる

金融機関を介さないため、利息や返済期限について柔軟に対応してもらえる可能性があります。しかし、金銭トラブルは人間関係を損なう最も大きな原因の一つです。たとえ親しい間柄であっても、必ず借用書を作成し、返済計画を明確にしておくことが信頼関係を維持するために不可欠です。

公的融資制度を利用する

どうしてもお金を工面できない場合は、国や地方自治体が提供している公的な融資制度を検討しましょう。生活福祉資金貸付制度など、生活困窮者を支援するためのセーフティネットが存在します。お住まいの市区町村役場や社会福祉協議会に相談してみてください。

また、審査に落ちた原因を正確に把握するために、信用情報機関に自身の信用情報を開示請求することも有効な手段です。

これにより、延滞記録の有無や申込履歴などを確認でき、具体的な対策を立てやすくなります。

アイフルの審査申し込みから借入までの5ステップ

ここからは、アイフルの審査の流れについてご紹介します。

審査の申し込みからお金を借りるまでの流れは、主に以下の通りです。

- 借り入れの申し込みを行う

- 本審査を行う

- 審査結果の通知を受ける

- 契約する

- 借り入れをする

申し込み

アイフルのカードローンへの申し込みは、主にウェブサイト、専用アプリ、電話、または無人契約ルームを通じて行えます。特にウェブやアプリからの申し込みは24時間365日いつでも可能で、時間や場所を選ばずに手続きを進められるため非常に便利です。

申し込み時には、氏名、住所、勤務先情報、年収といった個人情報や他社からの借入状況などを正確に申告する必要があります。入力内容は審査の基礎となるため、誤りがないように注意深く確認しましょう。

アイフルでは最短18分で審査が完了することもあり、急いでいる方にも対応できるスピーディーさが特徴です。

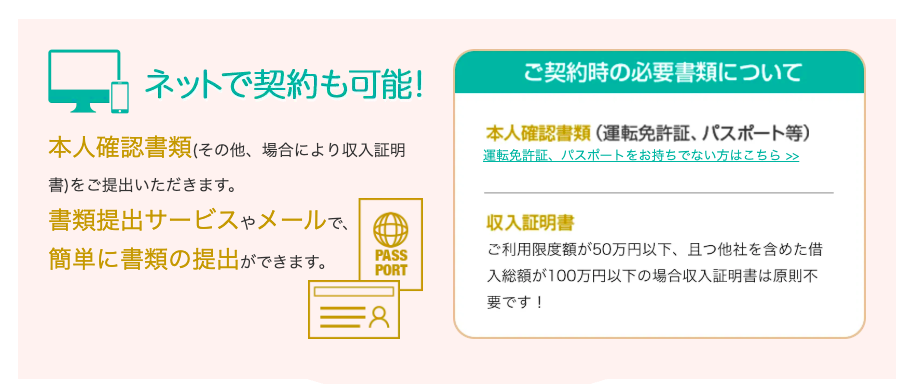

必要書類の提出

申し込み後、本人確認と収入証明のための書類提出が求められます。本人確認書類としては、運転免許証やマイナンバーカード、パスポートなどが一般的です。これらの書類は、スマートフォンのカメラで撮影し、ウェブサイトやアプリ経由でアップロードすることで簡単に提出できます。

また、借入希望額が50万円を超える場合や、他社借入との合計が100万円を超える場合には、収入証明書(源泉徴収票、給与明細書など)の提出が必要となります。スムーズな審査のためにも、これらの書類を事前に準備しておくと良いでしょう。

本審査と在籍確認

提出された書類と申込情報をもとに、アイフルによる本審査が行われます。この審査では、信用情報機関への照会を通じて、過去のローン返済履歴や現在の借入状況などが確認されます。

同時に、申込者が申告した勤務先で実際に働いているかを確認するための在籍確認が行われることがあります。在籍確認は通常、担当者が個人名で勤務先に電話をかける形で行われ、「アイフル」という社名は出さずにプライバシーに配慮してくれます。

本人が電話に出られない場合でも、同僚などが「席を外している」と応対するだけで確認が完了することがほとんどです。

契約手続き

審査に通過すると、メールまたは電話で結果が通知されます。その後、契約手続きに進みます。契約内容は、ウェブサイトやアプリ上で確認し、同意することで締結できます。

この際、融資限度額や金利といった契約条件をしっかりと確認することが重要です。特に金利は返済総額に大きく影響するため、納得した上で契約を進めましょう。

契約手続きもオンラインで完結するため、来店は不要です。契約が完了すると、すぐに借入が可能となります。

借入・利用開始

契約完了後、実際に借入ができるようになります。借入方法は主に2つあり、指定した銀行口座への振込融資と、アイフルのATMや提携コンビニATMでの現金引き出しです。

振込融資は、会員サービスから手続きをすれば、原則24時間いつでも最短数十秒で口座に入金されるため、急な出費にも迅速に対応できます。また、ローンカードを使ってATMから直接現金を引き出すことも可能です。

自身のライフスタイルや状況に合わせて、最適な方法で利用を開始してください。

アイフルの審査時間が長い時の対処法

アイフルの審査は最短18分と早いのですが、中には「審査時間が長い」といった声をあげている方もいるようです。

アイフルの審査時間が長い時の対処法として、以下3つの原因が考えられます。

- 申し込み内容に不備がある

- 審査結果が迷惑メールに入っている

- 営業時間外に審査の申し込みを行った

申し込み内容に不備があると、確認作業に時間がかかるため、審査時間が長くなってしまいます。

場合によっては直接電話でやり取りすることになる可能性もあるため、注意が必要です。

また、審査結果のメールが届いているのに迷惑メールフォルダに届いていることも考えられます。

審査結果が遅いと思ったら、まずは迷惑メールフォルダを確認してみるのも1つの手です。

さらに、アイフルの営業時間外に申し込みを行うと、翌営業日に審査結果が来るため、即日審査を受けたい場合は、平日の午前中に済ませておくと良いでしょう。

アイフルの審査に関する口コミや体験談

ここからは、アイフルの審査に関する口コミや評判について解説します。

実際の利用者の体験談を聞いておくことで、よりアイフルの特徴について理解が深まるでしょう。

審査に通過した方と審査に落ちてしまった方の2つに分けてご紹介するので、ぜひ参考にしてみてください。

審査に通過した方の体験談

アイフルでの借り入れをおこなった際に、無事に審査を通過することができて良かったという感想を持っている方の口コミを紹介します。

初めてだったからか直ぐ審査に通過した

大学生時代にパチンコにはまってしまい、アルバイトなどもしていましたが、全然足りなくなってしまいました。負け額を取り戻すためにアイフルの無人契約コーナーで、運転免許証と保険証、アルバイトの給与明細などを持って契約したと思います。お金を借りるのは初めてだったこともあってか、直ぐに審査が通りその場で直ぐにお金が手元に入りました。

(30代後半・男性)

急な出費があったが30分で10万借りられた

急な出費がありアイフルを利用しましたが、手続きや審査は30分くらいで終了。何も難しい事はなく無事10万円借りれました。

(40代前半・女性)

スムーズな手続きで利便性高く利用できた

消費者金融「アイフル」を利用したことがあります。審査は申し込みから約1時間ほどで完了し、スムーズでした。審査通過のためには、収入や雇用形態、住所などの情報を提供する必要があります。また、借入金額や返済期間も選択でき、自分に合ったプランを選ぶことができます。

返済方法も、口座引き落としやコンビニ払いなど選択肢が多く、利便性が高いと感じました。総じて、利用しやすく、審査もスピーディーなので、おすすめできます。

(30代前半・男性)

審査はすぐだったし、計画的に使えば問題ないと感じた

子供関係で急な出費が発生し、ボーナスまで間に合わなかったのでアイフルを使いました。審査はとても早くて簡単でしたし、返済もスムーズにできたので怖いイメージがあったんですが計画的に使えば問題ないと感じました。

(40代前半・男性)

審査に落選した方の体験談

続いて、審査に落選してしまった方の体験談を紹介します。

審査に落ちてしまう方の特徴は、やはり以下のような方と考えられます。

- 多重債務状態

- 過去に信用情報に傷がついている

- 収入が不安定

- 極端に収入が低い

実際に体験談を確認してみましょう。

多重債務していたので落選してしまった

多重債務をしていた為、さらに借りれるところがないかと検討していたところ、ネットで出てきたアイフルを利用。インターネットで申し込んだが、特に何も言われる事はなくメールで審査落ちとなった。

(40代前半・男性)

無職でおそらくブラックリストにのっていたため落選した

自分に返済能力があるかないかを収入や支出、家族構成などから判断さました。信用情報は、過去の借入履歴やクレジットカードの利用履歴、債務整理の有無などから判断されました。

結局、審査は通りませんでした。たぶん、無職だったこととブラックリストに載っていたからだと思います。

(50代前半・男性)

クレカのキャッシング枠がなくなり申請するも落選となった

クレジットカードのキャッシング枠の借入残高が無くなり、他社の消費者金融で借入を申し込もうとアイフルを利用したのですが、収入よりも借入残高の方が大きかったため審査に落ちてしまいました。審査結果は大体15分くらいで来たと思います。

(30代前半・女性)

フリーランスで収入が不安定なため落選した

フリーランスだったので、信頼度が下がりました。収入が不安定なので、急な資金調達が出来ないことに直面しました。

(20代前半・男性)

週2のアルバイトでは収入が不安定だと判断されたと思われる

どうしても購入したい高価な最新カメラがあったため、アイフルを利用しました。当時、体調不良があり週2でアルバイトをしていたのみだったので、収入不安定と判断されて審査落ちしてしまいました。

(30代後半・男性)

年収70万と正直に書いたが借りられなかった

先週アイフルの審査に落ちました。理由としては収入が低いことだと思います。私の現在の年収は70万円ほどで正直に書いたところ今回審査にとおりませんでしたと通知が来ました。

(10代後半・男性)

アイフルで再度お金を借りる方法

アイフルで一度審査に通った後の2回目の借入は、お客様の契約状況によって流れが異なります。主に以下の3つのケースが考えられます。

契約中で、利用限度額の範囲内で追加借入する場合

初回借入後、まだ契約が有効で利用限度額にも余裕がある場合は、特別な手続きや再審査は不要です。会員サービスやアプリから、いつでも簡単に追加の借入ができます。

- 振込融資: 会員メニューから手続きをすれば、原則24時間いつでも最短数十秒でご自身の銀行口座へ振り込まれます。

- ATMでの引出し: アイフルのローンカードを使って、アイフルATMや提携しているコンビニATMから直接現金を引き出すことができます。また、スマホアプリを使えば、セブン銀行ATMやローソン銀行ATMでカードがなくても借入が可能です。

完済後だが、契約を解約していない場合

アイフルでは、借入金をすべて返済(完済)しても、ご自身で解約手続きをしない限り契約は継続されています。そのため、最後に利用してから長期間が経過していなければ、ケース1と同様に利用限度額の範囲内でいつでも再度の借入が可能です。

- アイフルの会員サービスにログインできるかどうかで、契約が継続しているかを確認できます。もしログインできれば、契約は有効

- カードを紛失した場合や暗証番号を忘れた場合は、会員専用ダイヤル(0120-109-437)に連絡すれば再発行などの手続きが可能

一度解約して、再度申し込み(再契約)をする場合

完済後に契約を解約してしまった場合は、再度申し込みと審査が必要になります。手続きは新規申込とほぼ同じです。

- 申込方法:

- アイフルの公式サイトにある「再度ご利用のお客様」ボタンから申し込みます。

- 氏名、勤務先、年収、他社からの借入状況などを改めて申告する必要があります。

- 再審査について:

- 申込情報をもとに、改めて審査が行われます。前回の利用状況や現在の信用情報によっては、希望に添えない場合もあります。

- 在籍確認は、基本的には新規申込と同様の基準で行われますが、アイフルでは原則として電話による在籍確認なしで手続きが進められることが多いです。

- 注意点:

- 再契約の場合、「最大30日間金利0円サービス」は適用対象外となります。

いずれのケースでも、まずは会員サービスにログインしてご自身の利用可能額や契約状況を確認することをおすすめします。もし借入ができない場合は、返済の遅延などにより利用が一時的に停止されている可能性も考えられます。

アイフルの審査に関するよくある質問

最後に、アイフルの審査に関するよくある質問の回答について解説します。

事前に疑問点を解決しておくことで、安心してカードを発行することができるでしょう。

以下6つの質問の回答をぜひ参考にしてみてください。

アイフルの審査結果の通知はどうやってくる?

アイフルの審査結果は、電話かメールで通知されます。

メールによる審査結果の通知は、登録したメールアドレスに届くようになっていますが、ここで注意すべきことは、迷惑メールフォルダに通知が行かないかどうかです。

迷惑メールに振り分けられてしまうと、審査結果が出ているのにいつまで経っても手続きができないなんてことになりかねません。

事前に迷惑メールフォルダに入らないように設定しておきましょう。

アイフルで利用額を増額したい場合も審査が必要?

アイフルでは、利用額を増額したい場合も審査が必要です。

利用限度額は、登録の年収をもとに設定されますが、利用限度額の見直しを希望する方は、スマホアプリから最新の収入証明書を提出する流れになります。

増額が可能となった場合、審査結果と同じく電話やメールなどで通知されます。

アイフルの在籍確認はどのような方法?

在籍確認は電話や書類で行われます。アイフルに限った話ではありませんが、返済能力の有無を確認するために在籍確認は重要な審査項目です。

しかし、アイフルでは原則在籍確認は電話で行わないため、周囲にバレにくいと言えます。

アイフルは土日でも審査は受けられる?

アイフルは土日でも審査は受けられます。

土日祝日も対応をしてくれるため、平日仕事や育児で忙しい方でも気軽に審査に申し込みできるでしょう。

アイフルの審査結果のメールが来ないけどいつ来る?

アイフルの審査結果は、最短25分で審査結果が通知されます。

しかし、いつまで経ってもこない場合は、以下3つの原因が考えられます。

- 申し込み内容に不備がある

- 審査結果が迷惑メールに入っている

- 営業時間外に審査の申し込みを行った

内容に不備がないか、迷惑メールフォルダに入っていないかなどを確認してみましょう。

アイフルの審査状況の確認方法は?

アイフルの審査状況を知りたい場合は、まずはメールが来ているかを確認します。

もし来てなかった場合は、迷惑メールフォルダに分類されていないかを確認し、それでもなかった場合は、一度アイフルへ問い合わせてみましょう。

まとめ

本記事では、アイフルの審査難易度や審査基準、審査に落ちる原因から対処法まで解説しました。

アイフルの審査は、返済能力や信用情報などの一定の基準が設けられているため、決して甘いわけではありません。

ただし、消費者金融のなかで唯一銀行の傘下に入っているわけではないため、審査基準は比較的優しい傾向があります。

審査に通過するためには、申し込み内容を正確に記入したり借入金額を減らしたりなど、しっかりと対策してから申し込みを行いましょう。

アイフルを利用したい方は、ぜひ本記事を参考にしてみてください。